おはようございます!マネジメントオフィスいまむらの今村敦剛です。

先端設備等導入計画が2023年4月から大幅にリニューアルされました!新しくなった先端設備等導入計画の概要と、これまでの制度からの変更点について解説します。

中小企業庁「先端設備等導入制度による支援」ページはこちら

新しい先端設備等導入計画の様式類は、4月7日に公開されたばかりのようです。各自治体ではまだ準備ができていないところもあるかもしれません。

先端設備等導入計画とは何か

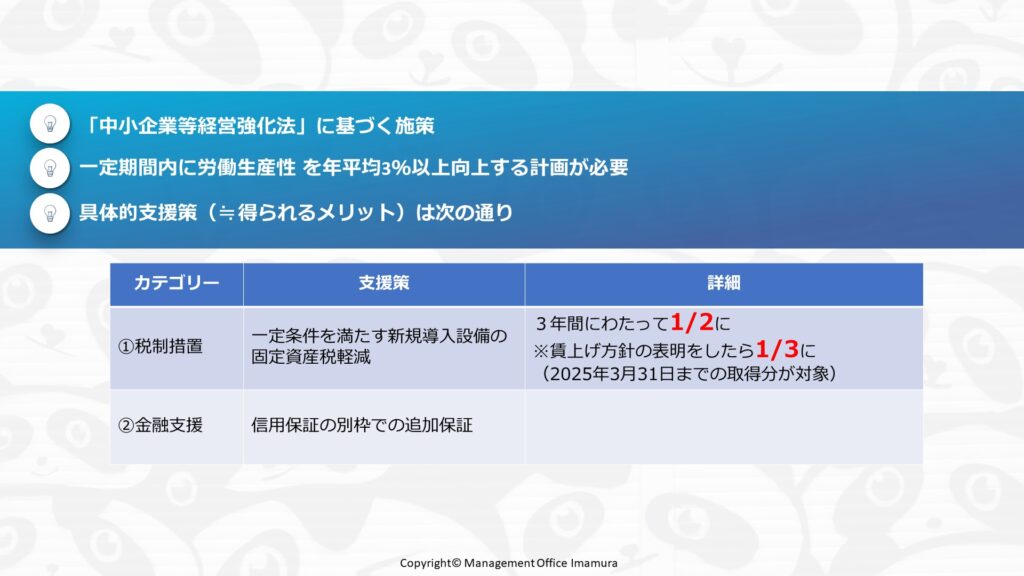

先端設備等導入計画とは、設備投資をする中小企業向けの計画認定制度です。中小企業等経営強化法にもとづいて実施されています。

具体的には、「先端設備」を導入して、さらに労働生産性が年率3%以上向上するという計画書を作成し、市区町村の認定を受けると、税制面や金融面でのメリットが受けられるというものです。

具体的なメリットは2つです。一つめは税制優遇措置です。この計画の中に記載した設備について、固定資産税が取得時から3年間で原則1/2になります。また、従業員に対して賃上げ方針の表明をした企業は、固定資産税が1/3に軽減されます。

もう一つは金融支援ですが、信用保証協会の保証の別枠が受けられます。(ただし審査があるので、絶対に別枠化されるわけではありません)

先端設備等導入計画で税制優遇措置を受ける際の対象設備とは

「先端設備」とはどんな設備でしょうか?これにはちゃんと定義があり、この定義を満たしていなければ税制優遇措置を受けることができません。

先端設備は、下記の2点を満たした設備です。

- 認定経営革新等支援機関の確認を受けた投資利益率5%以上の投資計画に記載された設備、かつ

- 設備の種類に応じた最低価額以上の設備

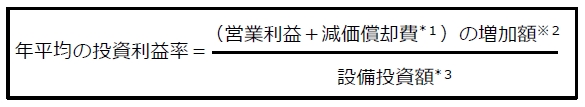

投資利益率とは、下記の式で表すことができます。

これが年平均で5%以上の計画でなければなりませんので、端的に言うと「設備投資をしたらめちゃくちゃ儲かる」ことがわかる計画を作らないといけない、ということです。その計画の妥当性は、認定支援機関(商工会議所や金融機関、税理士等)に確認してもらう必要があります。

また、設備の種類に応じた最低価額とは下記の通り決められています。

最低価額は、その設備単体での最低価額とは限りません。工事費などの付帯費を含んで固定資産の取得額とする場合もありますので、詳しくは顧問の税理士さんに相談をしてください。

認定後に取得した設備だけが税制優遇措置の対象

先端設備等導入計画で気をつけないと行かないことは、認定取得のタイミングです。原則として、認定後に取得した設備が税制優遇措置を受ける対象です。取得後に認定を受けても、対象にはなりません。ここでいう「取得」とは、検収と同じ意味です。

原則としては、申請者(企業)が申請書を作成し、認定支援機関確認書を入手し、書類を一式そろえて市区町村に申請するというプロセスです。そうして認定取得後に設備を取得します。翌年にその設備について税務申告をします。図で示すと下記のような流れです。

くどいようですが、認定後に設備を取得しなければ、その設備での税制優遇措置は受けられないので注意してください。

これまでの先端設備等導入計画との変更点

新しい制度になりましたが、これまでの先端設備等導入計画との主な違いを下記の通りまとめました。これ以外にも変更点がありますので、必ず中小企業庁や自治体の資料をご覧ください。

まず、申請時の必要書類としては、認定支援機関が2つ必要になりました。一つは従来と同じく、導入計画に対する確認書ですが、もう一つは投資計画に対する確認書を、認定支援機関に発行してもらう必要があります。

また、先程も触れましたが、先端設備の要件も変更になっています。従来は「工業会等証明書」が発行されるものが対象でしたが、新しい制度では「工業会等証明書」は不要になりました。その代わり、投資利益率が年率5%以上になる計画を認定支援機関に見てもらい、確認をしてもらう必要があります。

税制措置の内容も変更になりました。従来は固定資産税の軽減額は、ほとんどの自治体で3年間ゼロでしたが、新しい制度では原則1/2です。ただし賃上げ方針を表明したら1/3に低減されます。

税制優遇措置の適用期間は、2025年3月31日までに取得した設備です。

最後に留意点ですが、2023年3月までの間にすでに先端設備等導入計画の認定を受けている企業が、2023年4月1日の改正後に税制優遇措置を受けたい場合は、新たに計画書を出し直す必要が有るようです。(ややこしい話ですが、2023年3月までの間にすでに認定された先端設備等導入計画は廃止されるわけではないようです。どうも同じ名前の制度が2つ同時に走るような感じで、税制優遇措置を新たに受けたい場合に限っては新制度で新規申請が必要のようですね)

また、固定資産税の軽減額を1/3にするために賃上げ方針を先端設備等導入計画に記載できるのは、新規申請時のみで、変更申請のときは記載できないようです。固定資産税の軽減額を1/3にしたいと考えている企業は注意をしてください。