おはようございます!マネジメントオフィスいまむらの今村敦剛です。

2023年4月から、先端設備等導入計画が大きく見直しになりました(工業会等証明書が不要で、その代わり投資計画の確認が必要に)。制度変更となってから、建物附属設備を含めた申請(+固定資産税の特例)を、認定支援機関としてサポートしたので、その際の知見を備忘録としてまとめておきます。(1回目)

お断り

先端設備等導入計画は、国による施策ですが、申請の受付・認定や、固定資産税軽減の判断は自治体(市区町村)が担っています。したがって、自治体によって判断が異なる可能性があります。当記事は、あくまでもある特定の、いち自治体において認定を受けた際の記録ですので、これがすべての自治体に当てはまるわけではありません。この記事に書かれていることを鵜呑みにせず、必ず顧問税理士さんと申請先の自治体に相談をしてください。

そもそも先端設備等導入計画では認定経営革新等支援機関の判断が重要

これは制度変更前からも変わりませんが、そもそも先端設備等導入計画では認定経営革新等支援機関の判断が重要です。もちろん、申請の内容は自治体も審査し判断しますが、認定経営革新等支援機関が「確認書」という書面を発行し、申請内容が妥当であるかどうかを確認することが求められています。したがって、先端設備等導入計画で建物附属設備を申請する際にも、その内容が先端設備等導入計画の制度の趣旨に鑑みて妥当であるかどうかを、認定経営革新等支援機関が判断する必要があります。

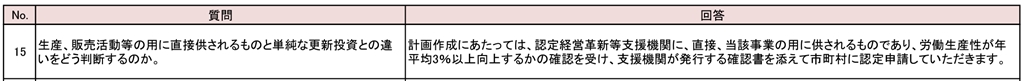

例えば、「2.先端設備等導入計画に関するQ&A」(令和5年4月1日改訂)のNo.15には、次のように書かれています。

このように「認定支援機関が判断しろ」と、ほぼ投げているような書きっぷりです。企業の内容を深く確認せず、惰性で確認書を発行するようなことは、認定経営革新等支援機関は決してしてはいけない、ということですね。

建物附属設備に関する大きな論点は「生産、販売活動等の用に直接供される」+「労働生産性向上に寄与する」かどうか

上記のQ&Aにも書かれている通り、先端設備等導入計画の認定要件として、その設備(先端設備)が「生産、販売活動等の用に直接供される」かどうかです。旋盤やマシニングセンター、タレパン、レーザー加工機のような機械装置だと、それが生産、販売活動等の用に直接供されることは明白なのですが、建物附属設備はどうでしょうか。建物附属設備とは、一般的に電気設備とか排水設備とか、キッチンとかトイレなどが相当する場合があります。こうしたものが「生産、販売活動等の用に直接供される」かどうかは、状況によると思いますが、旋盤やマシニングセンターほど明確ではありません。

「いやいや、電気設備とか排水設備とかがなければ、そもそも工場や作業場として成り立たないだろう。工場として必要不可欠なものだから、生産、販売活動等の用に直接供されるのだ」と言いたくなりそうですが、それは通用しませんでした。全体として不可欠だからという理由ではダメで、その設備単独で生産、販売活動等の用に直接供されるといえなければダメでした。この自治体の言い分は理解できます。先端設備等導入計画は、あくまでも導入する個別の設備について認定をするものなので、全体に不可欠だからどうかではなく、設備単独で生産、販売活動等の用に直接供されることが主張できなければならない、ということなのでしょう。ですので、例えば工場の新設にあたり、20の建物附属設備がある場合、その一つ一つについて、その建物附属設備がなぜ生産、販売活動等の用に直接供され、どのように労働生産性向上に寄与するのかを、申請書内で説明しなければなりません。そうでないと、認定経営革新等支援機関も自治体も判断ができません。

その他、先端設備等導入計画における建物附属設備の考え方で重要なポイント

当社が支援した申請の提出先自治体では、次のようなことを確認することが求められました。

固定資産台帳に一式として計上する場合、設備名は固定資産台帳に載せる償却資産名とする

申請書には、先端設備等の設備名と型式を記載する欄があります。固定資産台帳に一式として計上する建物附属設備の場合、固定資産台帳に記載する償却資産名を記載する必要があります(例えば「電気設備」や「空調設備」など)。また、償却資産名だけではなんの設備だか具体的にわからないケースがあるので、それがどのような設備なのかを明らかにする必要がありました(例えば「空調設備」の内訳として、室外機と室内機のメーカー名・品名・型番等)

単価(減価償却資産の取得価額)について

「3.固定資産税の特例に関するQ&A」には、下記のように書かれています。申請書に記載する単価(減価償却資産の取得価額)には、下記のもの以外が含まれていないことを確かめる必要があります。その上で、1台1基または一の取得価額としての最低価額が、建物附属設備の場合は60万円以上でなければなりません。

対象となる減価償却資産の取得価額は、①当該固定資産の購入対価、②外部付随費用(引取運賃、荷役費、運送保険料、購入手数料、関税、その他購入のために要した費用)、③当該資産を事業の用に供するために直接要した費用の金額(即ち、内部取付費用、例えば据付費、試運転費等)のうち、減価償却資産として計上されるものの合計額になります。

申請対象の各償却資産は、同じ種類・用途でまとめて、通常一単位として取引される単位として最低取得価額を満たしたものだけを申請書に記入することになります。また設備ごとの取得単価は、建築業者の見積書などを参考に計算をする必要があると思いますが、一般論としては

①当該固定資産の購入対価=機材として該当するもの

②外部付随費用と③当該資産を事業の用に供するために直接要した費用の金額について=機材に関連する工事費や調整費、処理費として計上されているもの

のようなイメージでしょうか。このあたりは、顧問の税理士さんに相談をしながら進めることが必須ですね。

建物付属設備のうち家屋と一体で課税されるものは税制支援の対象外

建物付属設備のうち家屋と一体で課税されるものは税制支援の対象外です。申請の時点でわかるなる範囲(建築業者の見積の範囲)として、建物から分離して償却すべきものとして判断したものだけを申請書に記入することになります。これも、顧問の税理士さんに相談をしながら進めることが必須ですね。

なお、固定資産税が軽減される対象となるかどうか(家屋と一体で課税されるものか否か)については、課税標準の特例を、自治体の固定資産税課に申請した上で審査されます。先端設備等導入計画の認定は、一般的に経済政策を司る部門がやっていますが、そこの認定がおりたからといって、税制優遇措置を受けられるとは限らないよ(固定資産税課の判断次第だよ)、ということですね。