おはようございます!マネジメントオフィスいまむらの今村敦剛です。

石油元売各社が最高益を出したことに対して、「補助金を投入している当事者なのに、なにごとか」という批判めいたものがネット上では散見されます。しかし結石油元売が最高益を出したことは補助金のおかげではなく、会計上の処理により「在庫評価益」を計上したことにあります。

動画でも解説しています(無料・登録不要)

原油価格が高騰している局面では、石油元売業者の利益額が大幅に増える傾向

まず結論めいたことからいうと、一般論としては、原油価格が高騰している局面では、石油備蓄法の備蓄分の在庫評価の影響で、石油元売業者の利益額が大幅に増えるという傾向があります。これはあとでわかりやすく説明しますね。

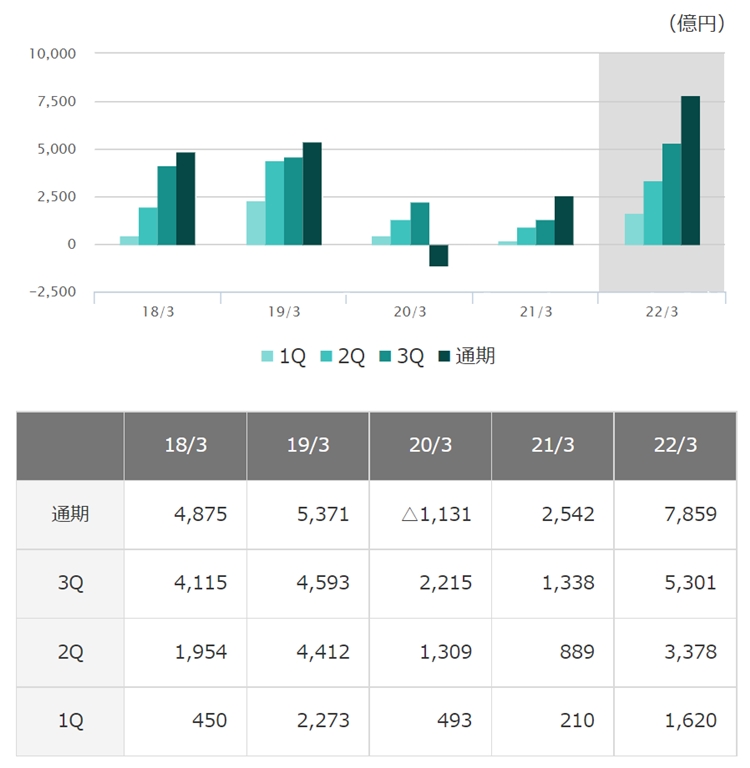

まずは石油元売最大手であるエネオスホールディングスの直近決算の状況を見てみましょう。まずこちらのグラフは、エネオスホールディングス社のホームページから引用をした、過去5期の営業利益の比較です。

これを見ると、一番濃い緑色のグラフ、つまり1年間の通期の結果ですが、たしかに2022年3月期が7,859億円と、過去5年間でも飛び抜けていますね。ところが、こちらのグラフをご覧ください。

こちらは「在庫評価影響を除く実質営業利益」のグラフです。これを見ると2022年3月期が4,156億円であり、4期前のほうが利益額は大きいですね。5期前とくらべてもそんなに変わりません。

もう少し詳しく見てみましょう。こちらは、エネオスホールディングス社のセグメント別、つまり事業別の営業利益です。今回補助金の対象となっている石油製品を扱っているのはエネルギー事業ですね。エネルギー事業では、営業利益が4,775億円とありますが、その下に在庫影響として3,703億円と書かれています。つまり、エネルギー事業の営業利益のうち、80%近くが在庫影響だ、というんですね。

「在庫影響」とは一体何か

ではこの「在庫影響」っていうのは一体何なんでしょうか。石油元売会社は、石油備蓄法という法律で、70日間分の石油を備蓄する義務があります。だから期首には必ず原油の在庫があります。仮に、期首の原油の在庫量を10リットル、在庫の単価を1リットルあたり100円としましょう。

期中には、原油を産油国から仕入れてくるわけですが、今は原油価格が高騰していますから、仮に原油10リットルを、1リットルあたり150円で仕入れてきたとします。1リットルあたりの金額はたしかに上がってますね。期首の在庫の単価と、期中で仕入れた単価が異なっています。こうなると経理上はいろいろ複雑なので、わかりやすく単価を計算し直します。

エネオスホールディングス社では総平均法といわれる方法で単価を計算します。期首の単価と期中の単価の平均を取り、1リットルあたり125円で、20リットルを在庫している、という経理上の計算をするわけですね。

ところで石油元売は、精製工場をもっていて、ガソリン、灯油、軽油、重油などを製造しています。20リットルあった在庫から10リットルを消費して、石油製品を作ります。このときの製造原価は、総平均法で定めた原価単価を使いますから、10リットル分の石油製品の製造原価は1,250円となりますね。

ここからが在庫評価益の考え方の説明になります。在庫評価益は「期首在庫あり」として総平均法で計算した原価、つまりいま計算した原価と、「期首在庫がない場合と仮定して評価した場合の原価の差」にあたります。期首に在庫がなかったとすると、その期の仕入れは1リットルあたり150円で仕入れていますから、その期だけを見た製造原価としては1,500円になるはずですね。そうなると、期首在庫ありとして総平均法で計算した原価と250円の差額がでます。これが在庫評価益になる、ということですね。本当はその期だけを見ると1500円かかっていたけれども、期首在庫を考慮すると、原価が低くなるので、その分利益として扱いなさい、ということです。会計上はこうした処理を行うことになっています。

これとは反対に、原油価格が下がったら、どうなるかわかりますか?そうですね、在庫評価損として、利益が減ってしまう会計処理になるということです。このように石油元売会社は、原油の相場と会計上の処理によって、利益が大幅に上下するという特徴をもっています。

在庫評価益が増えるからといってキャッシュが増えるわけではない

このように在庫影響というのはあくまでも会計上の処理に基づくものですから、実際に在庫影響の分だけ儲かった、というわけではありません。儲かっていれば手元のお金が増えているはずですよね。

ここで、エネオスホールディングス社の営業キャッシュフローを見てみましょう。営業キャッシュフローというのは、日々の営業活動で生じた現金の出入りのことで、簡単にいうと、本業でどのくらい手元のお金が増えたり減ったりしたのかを示すものです。結果だけを見ると、直近期の営業キャッシュフローは2090億円ですね。その前の期の営業キャッシュフローは6790億円ですから、現金の入りがだいぶ減っていることがわかります。最高益なのに、現金収入は減っている、ということですね。この要因として大きいのは、この表のなかにある「棚卸資産の増減額」です。おそらくですが、備蓄分を含めた在庫のことだと思われますので、在庫が増えた、または在庫の評価額が増えたことのインパクトが、かえって現金収入に大きな影響を与えていることが想像できますね。

「激変緩和事業」は卸価格に反映しないと補助金を交付しない

最後に、補助金の制度についても、ちょっと見ておきましょう。国が石油元売に補助金を交付する「激変緩和事業」というのは、補助金支給額のすべてを卸価格に反映しないと補助金を交付しない、という決まりがあります。石油元売企業が補助金の支払い請求を国に行う際に、補助金相当額が確かに卸価格への反映されたことが、証拠によって確認された場合に限って、補助金を支払うことになっているんだそうです。つまり、元売りの手元に補助金が残らないようになっているはずなんですね。

このように、過去最高益を出したからと言って、それは補助金のおかげであるとは言えないわけですね。