おはようございます!マネジメントオフィスいまむらの今村敦剛です。

昨年12月に閣議決定された「令和5年度税制改正大綱」に基づいて、現行の先端設備等導入計画は2023年3月の期限で廃止され、4月からは新たな先端設備等導入計画がスタートする見込みです。その際に「空白期間」が生じる可能性がありますので、2023年4月に先端設備を取得予定の企業は注意が必要です。

2023年4月からの新たな先端設備等導入計画について

先端設備等導入計画とは、中小企業が新たに投資した「先端設備」に対して、固定資産税を3年間軽減するという特例措置のことです。2018年からこの制度は始まりましたが、2023年3月末の期限で廃止される予定です。しかし4月からは、新しい「先端設備等導入計画」が実施される見込みです(税制改正法案が国会へ提出され、3月までに審議・可決された場合ですが)。

2023年4月からの新たな先端設備等導入計画については、当社が過去にも記事にしていますので、参考にしてください。

-

-

「先端設備等導入計画」に代わる新たな固定資産税軽減措置!?

おはようございます!マネジメントオフィスいまむらの今村敦剛です。 12月4日、時事通信は『賃上げ中小の設備投資支援 固定資産税を軽減―政府・与党』という記事を報じました。先端設備等導入計画は来年3月の ...

-

-

新しい「先端設備等導入計画」と現行制度の変更点(暫定速報版)

おはようございます!マネジメントオフィスいまむらの今村敦剛です。 2023年度より「先端設備等導入計画」が一部見直されます。12月10日の与党税制改正大綱、および12月23日に閣議決定された「令和5年 ...

-

-

新しい「先端設備等導入計画」賃上げ計画・誓約の仕組み解説

おはようございます!マネジメントオフィスいまむらの今村敦剛です。 2023年度から「先端設備等導入計画」の制度が変更になります。総務省に資料をもとに、2023年度以降の新しい「先端設備等導入計画」にお ...

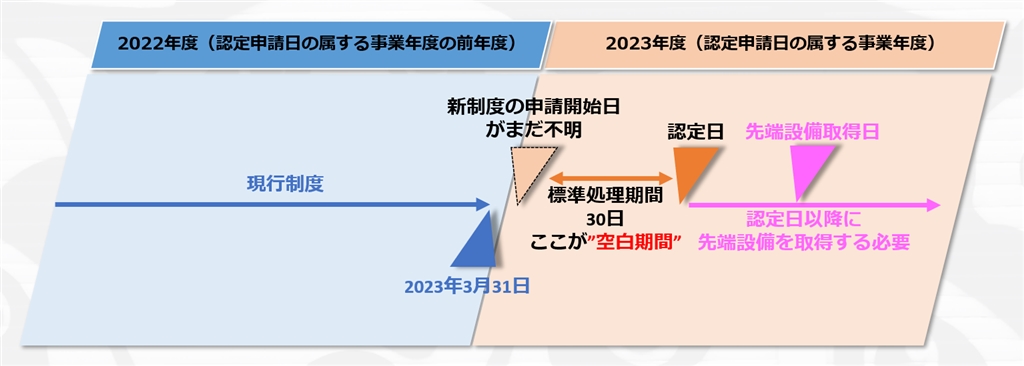

4月に「空白期間」が生じる可能性

ところが旧制度が廃止され、新制度が実施されるにあたって、4月に「空白期間」が生じる可能性があります。どういうことか、図を使って説明しましょう。

現行制度は2023年3月31日で終わります。そして新制度が2023年4月1日から開始になります。「令和5年度税制改正大綱」によると、現行制度で認定を受けている企業も、2023年4月1日以降に固定資産税軽減措置を受けるのであれば、改めて新たに認定を受け直さないといけないという書きっぷりです。

そして、新制度の申請開始日はまだ不明なのですが、「令和5年度税制改正大綱」の下記の書き方から推察をすると、申請日は2023年4月1日以後だと読み取れます。

ただし、中小事業者等が国内雇用者に対して給与等を支給する場合において、同計画の認定の申請日の属する事業年度(令和5年4月1日以後に開始する事業年度に限る。)又は当該申請日の属する事業年度の翌事業年度の雇用者給与等支給額の増加割合を、当該申請日の属する事業年度の直前の事業年度における雇用者給与等支給額の実績と比較して 1.5%以上とすることを同計画に位置付けるとともに、これを労働者に表明したことを証明する書類を同計画に添付して市町村の認定を受けた場合には、課税標準を次のとおりとする。

(「令和5年度税制改正の大綱」P24~P25)

先端設備等導入計画は、申請をしてから認定がおりるまでは、中小企業庁の資料によると「標準処理期間30日」と書いています。ただ実際は30日もかかることはまれで、自治体にもよるのでしょうけど、申請から1~2週間程度で認定がおりるというのが一般的だと思います。しかしこの「標準処理期間30日」(実際は申請から1~2週間程度)の、処理期間が空白期間になるのです。というのも、現行の先端設備等導入計画では、認定日以降に取得をした先端設備でなければ、固定資産税軽減の対象にはなりません。認定日より前に取得したものは一切対象外です。もし新しい制度では、認定日より前に取得したものが対象外になるのであれば、2023年4月1日以降から認定取得までの空白期間に設備を取得したものは、税制優遇措置の対象外となる可能性が濃厚です。

2023年4月に先端設備を取得予定の場合はどうすればよいのか?

じゃあどうすればよいのか?ということですが、最も確実なのは、認定日以降に取得(≒検収)するように、先端設備の納期を調整することです。しかし納期を後倒しにすると、当然、新しい設備を現場で稼働させる予定も後倒しとなり、もともとの計画が狂ってしまうというリスクもあります(一刻もはやく稼働させて、現場を楽にしたいですよね)。

早く現場で稼働させるべきか、それとも後倒しにしてまでも税制優遇措置を受けるべきかは、どのくらいの固定資産税軽減額になるのかというシミュレーションが不可欠でしょう。お得額と、現場の状況を比較した上で、判断する必要があるでしょう。したがって顧問の税理士さんとよく相談する必要がありますね。

ただし、このようなことがないよう、訴求申請を認めるなど、制度的に救済措置を取ってもらいたいものです。