おはようございます!マネジメントオフィスいまむらの今村敦剛です。

12月末で期末を迎えるフリーランスや中小法人にとっては、いよいよ決算が近づいてきました。決算を前にして、利益が大幅に出そうというフリーランス、中小法人にとっては、所得税や法人税額が気になりますよね?決算直前の今でもできる節税対策である小規模企業共済と経営セーフティ共済について解説をします。

スポンサーリンク

動画でも解説しています(無料・登録不要)

小規模企業共済と経営セーフティ共済とは何か?

小規模企業共済とは、経営者の退職金として、老後の生活資金などを積み立てる制度のことです。経営セーフティ共済とは、取引先の倒産時に借入ができる制度です(無担保・無保証人で掛金総額の10倍まで借入が可能)。

それぞれの制度の違いについては、下記の表にまとめました。

| 小規模企業共済 | 経営セーフティ共済 | |

|---|---|---|

| どんな制度? | 経営者の退職金として、老後の生活資金などを積み立てる制度 | 取引先の倒産時に借入ができる制度 (無担保・無保証人で掛金総額の10倍まで) |

| 誰が加入? | 小規模企業のフリーランス・個人事業主、役員個人 | 法人、フリーランス・個人事業主 |

| 掛金はいくら? | 月額1,000円以上、上限7万円まで (年額最大84万円まで) | 月額5,000円以上、上限20万円まで (年額最大240万円まで。掛金総額800万円まで) |

| 掛金の扱いは? | 加入者個人の所得控除扱い | 法人・個人事業の経費扱い |

加入の対象となるのは、小規模企業共済は個人です。経営セーフティ共済は法人でも加入が可能です。小規模企業共済の場合、フリーランスや個人事業主であっても、小規模企業でなければ加入の資格がありません。小規模企業とは、商業サービス業だと従業員数5人以下、製造業だと従業員数20人以下の事業者のことを指します。

掛金もそれぞれ異なります。小規模企業共済では年額最大84万円、経営セーフティ共済では年額最大200万円まで掛金を支払うことができます。この額が、所得控除扱いまたは経費扱いされますので、その分課税所得が減り、掛金を支払った年の税金額が減ることになります。

なぜ小規模企業共済と経営セーフティ共済が、駆け込み節税テクになるのか?

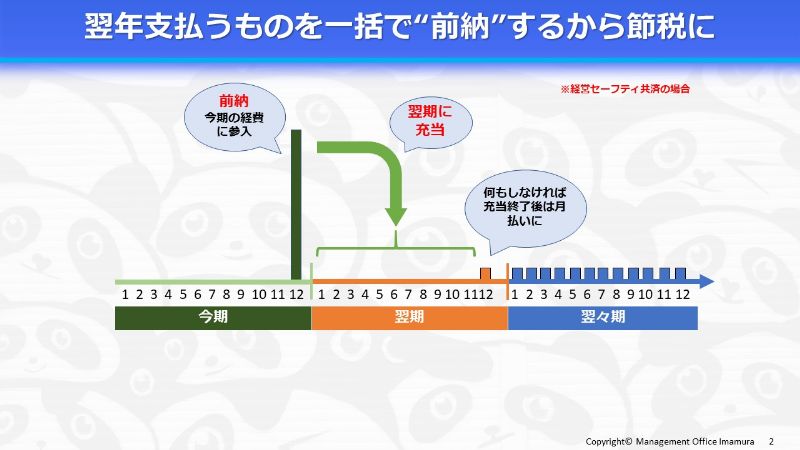

どうして小規模企業共済と経営セーフティ共済が駆け込み節税テクニックなのでしょうか。これは、翌年支払うものを一括で”前納”するという制度があるためです。前納のイメージを、経営セーフティ共済の事例を元に説明します。

経営セーフティ共済では、今期の12月までに、最大240万円を"前納"することができます。”前納”というくらいですから、前もって納付するという意味なのですが、今年12月に支払ったものは、翌期の11月までの掛金に充当をされます。翌期の掛金であるにもかかわらず、前納した掛金は、全額が今期の経費に算入できます。経費が最大240万円分増えるので、その分課税所得が減る、というロジックです。これは経営セーフティ共済のケースですが、小規模企業共済の”前納”も、非常によく似たロジックです。

なお経営セーフティ共済の場合、何もしなければ翌期の12月から、掛金は月払い(最大20万円)となります。もちろん申請をすれば、翌期も最大240万円の前納が可能です。掛金の最大は800万円ですので、それ以上掛金を積むことはできません。

経営セーフティ共済は「課税の繰り延べ」に過ぎないことに注意

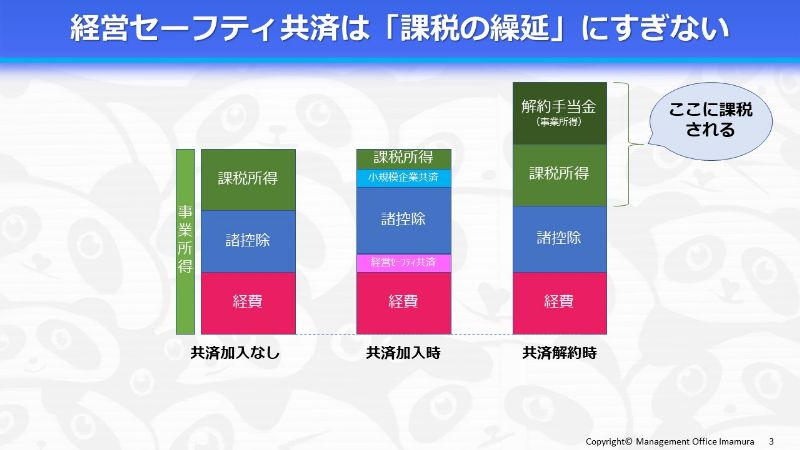

なお、経営セーフティ共済の場合は、課税の繰り延べに過ぎないことに注意をしてください。ちょっと図を使って説明をしましょう。

まず、共済加入をしない場合、事業所得(売上)から経費や基礎控除、青色申告特別控除などの諸控除を差し引いた課税所得に、所得税の税率がかけられて納税額が決まります。しかし共済に加入すれば、支払った掛金が経費または所得控除扱いとなるため、その分課税所得が減ります。これが「節税」になるロジックだと説明をしました。

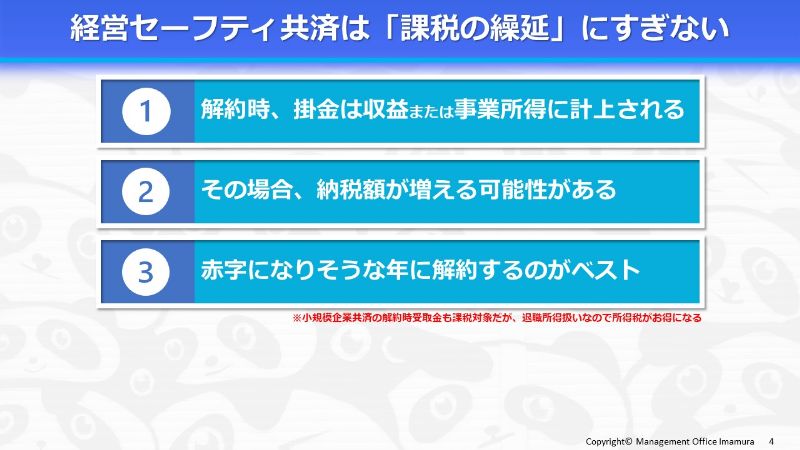

ところが、掛金はいずれ解約が必要です。解約をしたとき、解約手当金として、掛金の一部もしくは全てが支払われます。これは事業所得として扱われますので、その分課税所得が増えてしまいます。増えた分も含めて所得税の税率がかけられるので、解約した年は多く税金を支払わないといけない可能性があります。つまり、掛金を支払っている間は節税になるかもしれませんが、解約時に税金を多く支払う可能性もあるので、トータルで見たらほとんど変わらない(税金を納めるタイミングが変わっただけ)とも言えます。これが「課税の繰り延べ」ということです。

これを防ぐには、解約時のタイミングをじゅうぶんに考慮する必要があります。例えば、大きな設備投資をする(しかも経営力向上計画などを活用して一括償却をする)年や、多額の退職金を支払う年など、赤字になりそうな年に解約をするのが望ましいでしょう。