おはようございます!マネジメントオフィスいまむらの今村敦剛です。

5月14日、安倍首相は記者会見を行い、第2次補正予算において「資本性資金の投入」を図ることに言及しました。この「資本性資金の投入」とは具体的にどういう支援策でしょうか。各紙報道等から類推をします。

スポンサーリンク

動画でも解説しています!(無料・登録不要)

首相記者会見における「資本性資金の投入」についての発言

首相会見の中で「資本性資金の投入」について触れられた部分を見てみましょう。

大企業から中堅・中小企業に至るまで、資金繰り支援の更なる充実に加え、必要があれば機動的に十分な規模の資本性の資金を投入することも可能とし、事業の存続を強力に下支えします。

(首相官邸ホームページより。下線強調筆者)

「資本性資金の投入」とは、具体的には劣後ローン・優先株のこと

このうち「資本性資金の投入」とは何のことでしょうか。5月13日の日経新聞記事では「劣後ローン」や「議決権を持たない優先株」のことと報じられています。

政府は新型コロナウイルスの感染拡大を受け、大企業と中堅企業を救済する新たな仕組みを設ける。日本政策投資銀行などが劣後ローンや議決権を持たない優先株を使って資本支援をする。企業が利用しやすい制度をあらかじめ設け、苦境に陥った企業を素早く支援できるようにする。

(5月13日の日経新聞記事より。下線強調筆者)

「劣後ローン」とはなにか

資本制劣後ローンとは何のことでしょうか。ものすごく簡単に言うと、自己資本とみなすことができる借入金のことです。

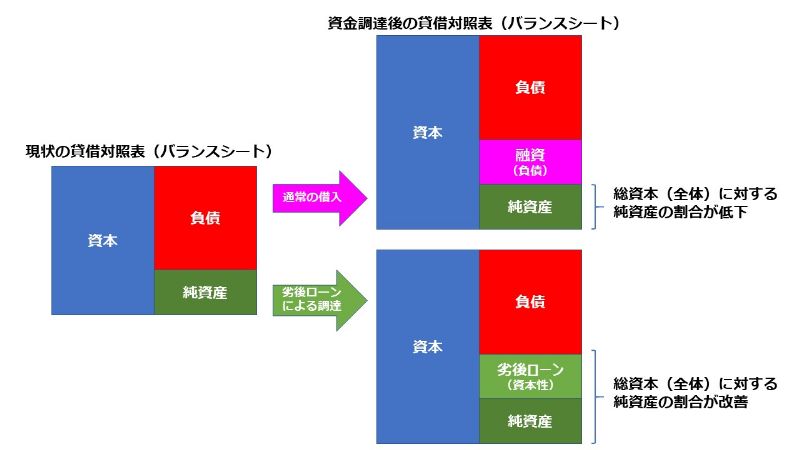

本来、企業経営における貸借対照表の上では、金融機関などから融資を受けた借入金は、負債として扱われます。しかし劣後ローンは、金融検査上、自己資本(純資産)とみなされる借入金のことです。イメージとして、下記の図を参照してください。

なぜ「劣後」というかというと、もし劣後ローンによる資金調達をした企業が法的倒産手続きを開始した場合、他の債務が優先的に返済され、この劣後ローンの返済は後回しとなるためです。(優先の反対後としての劣後)。つまり返済が後回しの融資であり、貸し手としては回収不能となるリスクが高いと言えます。

劣後ローンのメリット

こうした劣後ローンによる資金調達のメリットはなんでしょうか?メリットは、借り入れをしても自己資本として扱われるため、自己資本比率が低下しない(むしろ改善する)ことにより、今後、他の金融機関から融資が受けやすくなる、という点に尽きるでしょう。

コロナウイルス感染症が経済に与える悪影響は、今後も長続きする可能性があります。資金調達も一度だけではなく、複数回必要となる局面もあるでしょう。そうした中で、通常の融資による借入を繰り返すと、自己資本比率が悪化するので、金融機関は貸付をためらうようになります。

劣後ローンでは、このような状況を防ぐことができ、長期間にわたって安定的な資金調達ができる可能性が高まります。

劣後ローンのデメリット

しかし良い面だけではありません。前述のように、劣後ローンは貸し手としては、回収不能となるリスクが高いため、通常の貸付と比べて高い金利負担が求められます。また、繰り上げ返済が一定期間内はできないという制約などもあります。

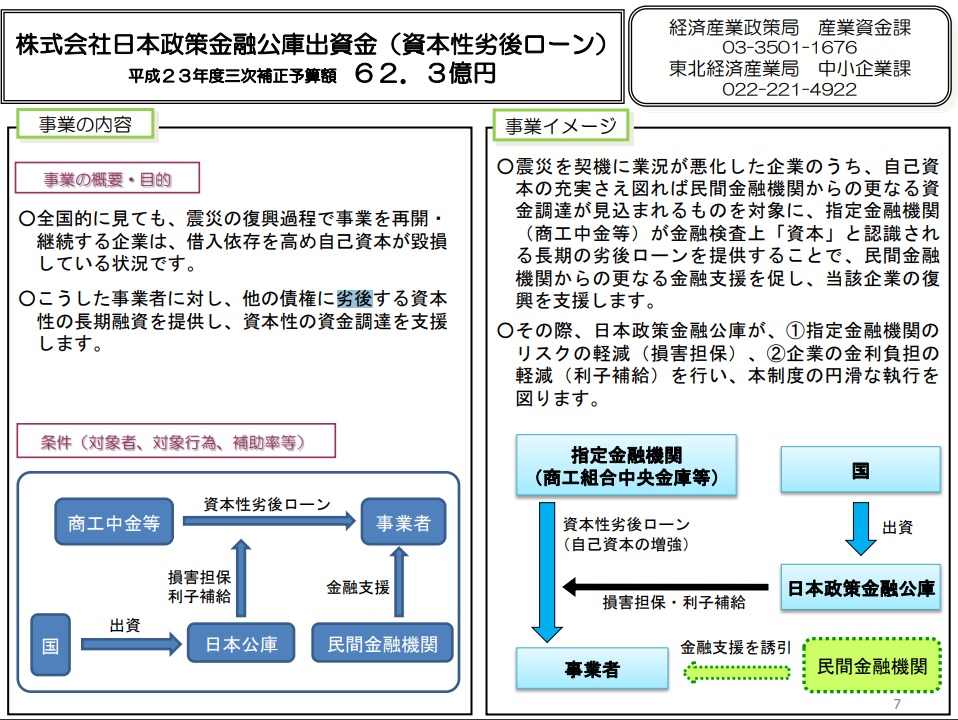

東日本大震災で被災した企業向けの「震災対応型資本性劣後ローン」という前例

大幅な景気後退のときに、企業救済策として劣後ローンの特別措置を取るというのは、過去にも例があります。近年では、東日本大震災で被災した企業向けに「震災対応型資本性劣後ローン」が設定されました(下記の図を参照)。劣後ローンは、貸し手(金融機関)から見ると回収不能となるリスクが高いですし、借り手(企業)から見ると、金利負担が高くつきます。これらのデメリットを緩和するために、震災後に国が損害担保や利子補給をするという手立てを、大震災時に講じています。

「経済産業省関連 平成23年度三次補正予算 主要事業」(東北経済産業局)より引用 https://www.tohoku.meti.go.jp/s_kokusai/pdf/111118_5.pdf

劣後ローンに関する第2次補正予算で考えられる具体的な措置は?(推測)

今回、第2次補正予算で実施されるスキームは、具体的にはどのようなものになるでしょうか。ここからは当社の推測ですが、次のようなものがありうるのではないかと考えています(あくまでも推測です)。

- 「震災対応型資本性劣後ローン」と同様の、損害担保と利子補給

- 永久劣後ローン

- DDS(デット・デット・スワップ)で劣後ローンに借り換えをする際の負担軽減

「震災対応型資本性劣後ローン」と同様の、損害担保と利子補給

「震災対応型資本性劣後ローン」では、政府の支援策は損害担保(貸し主に対して)と利子補給(借り主に対して)でした。これと同様の施策が考えられます。なお「震災対応型資本制劣後ローン」では震災で影響を受けた企業が対象でしたが、コロナウイルス感染症の影響で景況が悪化した企業は、震災時よりもかなり多いと推定できます。そうなると、商工中金だけでは対応しきれない可能性もあるので、「震災対応型資本性劣後ローン」よりも予算額も大きく、かつ、より大規模な運用となる可能性があります。

永久劣後ローン

与党・公明党の岡本みつなり衆議院議員は、永久劣後ローンを提案しています。岡本氏の主張としては、借入期間が永久であり、返済のタイミングも自由にするというものだそうです。永久劣後ローンの有効性については、立教大学名誉教授の山口義行氏も主張しています。

DDS(デット・デット・スワップ)で劣後ローンに借り換えをする際の負担軽減

は既に貸し付けている借入金(例えば今回のコロナ対策で無利子・無担保で融資したもの)を、DDS(デット・デット・スワップ)で劣後ローンに借り換えをする際の負担軽減策なども考えられるかもしれません。

議決権を持たない優先株の引き受け

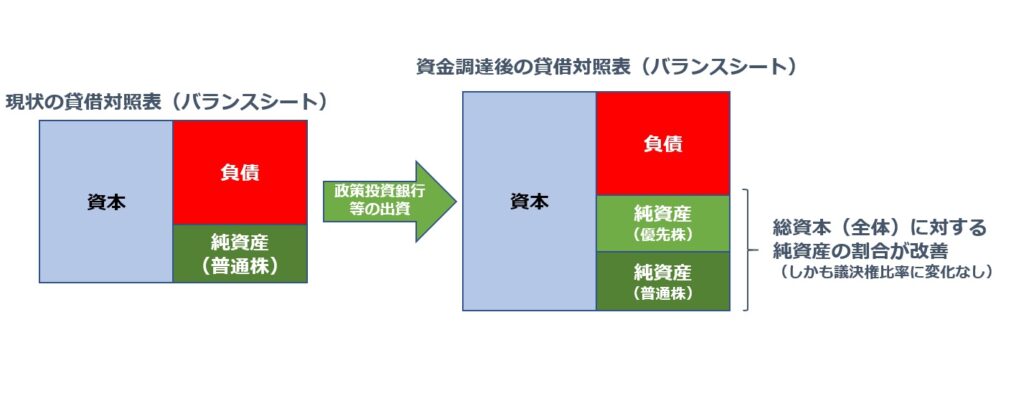

議決権を持たない優先株とは何のことでしょうか。議決権がない代わりに、(議決権のある)普通株式よりも優先的な配当が受けられる株式を発行することで資金調達を行うことです。総資本(全体)に対する純資産の割合が改善する上、しかも議決権比率が変化しないので、会社経営に介入される心配がありません。

ただし優先株の引き受けは、定款にあらかじめ記載が必要です。また、日経新聞報道には「政策投資銀行など」と書かれているところから推察すると、議決権を持たない優先株の引き受けは、どちらかといえば大企業向けの施策であるのかもしれません。

日本経済新聞によると、補正予算の閣議決定は、5月27日と予測されています。そのあたりには詳細が明らかとなると思われます。